초보자를 위한 ETF 투자 완벽 가이드: 계좌부터 전략까지 한번에!

주식 투자는 어렵지만 ETF 투자는 초보자도 쉽게 할 수 있다는 말을 들어보셨나요?

실제로 ETF는 분산 투자와 낮은 수수료로 초보 투자자에게 가장 적합한 투자 수단으로 꼽힙니다. 그러나 ETF 종류부터 계좌 선택, 세금까지 고려할 점이 많아 혼란스러울 수 있습니다.

이 글에서는 ETF 초보 투자자를 위한 완벽 가이드를 준비했습니다. 어떤 계좌에서 시작해야 하는지, 국내 ETF와 해외 ETF 중 어떤 것을 선택해야 하는지, 그리고 효과적인 자산 배분 전략까지 한번에 알아보세요!

1.ETF란 무엇인가? - 기본 개념 이해하기

ETF(Exchange Traded Fund)는 주식처럼 거래소에서 거래되는 펀드입니다. 여러 종목에 분산 투자하면서도 주식처럼 실시간으로 사고팔 수 있는 장점이 있습니다.

1)ETF의 주요 특징:

- 분산 투자: 하나의 ETF로 여러 종목에 투자 가능

- 낮은 수수료: 일반 펀드보다 운용 수수료가 저렴

- 높은 유동성: 주식처럼 장중에 실시간 거래 가능

- 투명성: 투자 종목을 쉽게 확인 가능

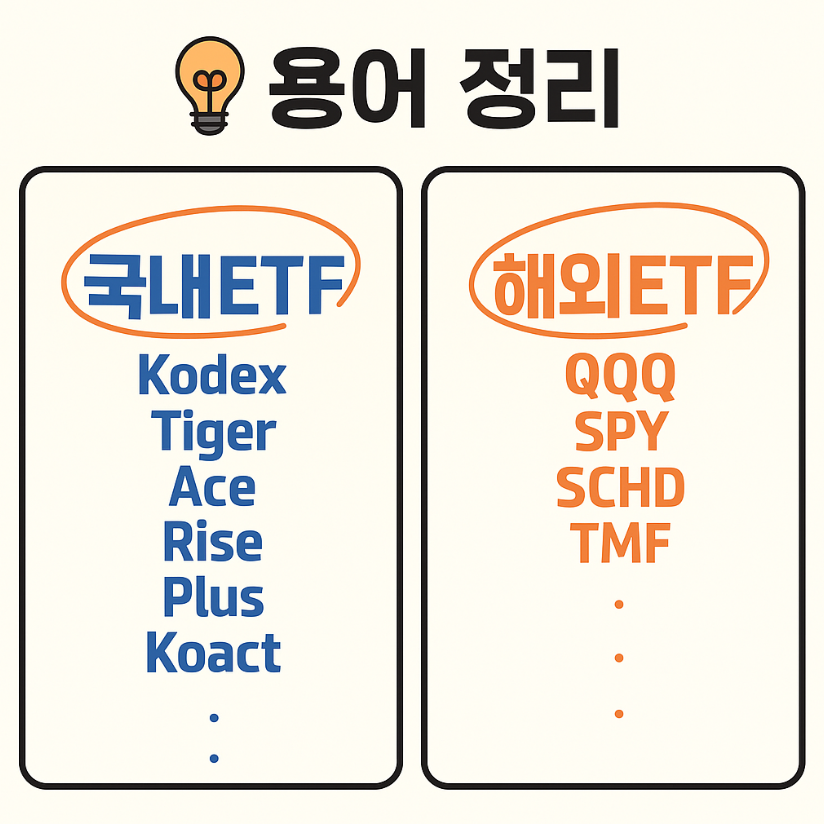

2)주요 ETF 브랜드:

- 국내: 삼성자산운용(KODEX), 미래에셋(TIGER), 한국투자(ACE)

- 해외: SPY(S&P500), QQQ(나스닥100) 등

2.국내 ETF vs 해외 ETF - 어떤 차이가 있을까?

많은 초보 투자자가 국내 ETF와 해외 ETF 중 어떤 것을 선택해야 할지 고민합니다. 두 유형의 가장 큰 차이점과 장단점을 알아보겠습니다.

1)국내 ETF

- 장점:

- 원화로 간편하게 거래

- 상대적으로 낮은 세금 부담(배당소득세 15.4%)

- 한국 시간에 거래 가능(09:00~15:30)

- ISA, 연금계좌 등에서 투자 가능

- 단점:

- 상대적으로 제한된 투자 대상

- 해외 자산에 투자하는 경우 환율 변동 위험

2)해외 ETF

- 장점:

- 다양한 글로벌 자산에 직접 투자 가능

- 초고위험(레버리지) 상품 등 다양한 전략 구사 가능

- 미국 현지 상품은 유동성이 좋고 수수료 낮음

- 단점:

- 달러 등 외화로 거래해야 함(환전 필요)

- 높은 세금 부담(양도소득세 22% + 배당소득세 15.4%)

- 한국과 시차가 있어 미국 시장은 늦은 밤에 거래(23:30~06:00)

- ISA, 연금계좌에서는 투자 불가

초보자 추천: 처음 ETF 투자를 시작한다면 국내 ETF로 시작하는 것이 세금, 거래 시간, 절차 면에서 훨씬 편리합니다. 국내 ETF로도 해외 시장(예: 나스닥, S&P500)에 투자할 수 있기 때문입니다.

3.ETF 투자를 위한 3가지 계좌 유형 비교

ETF 투자는 어떤 계좌를 선택하느냐에 따라 세금 혜택과 투자 가능한 상품이 달라집니다. 각 계좌의 특징을 비교해보겠습니다.

1)일반 계좌

- 투자 가능 상품: 국내 ETF, 해외 ETF 모두 가능

- 세금 혜택: 없음

- 제약 조건: 없음(모든 ETF 투자 가능)

- 적합한 경우: 단기 투자, 해외 ETF 투자, 레버리지/인버스 ETF 투자

2)ISA(개인종합자산관리) 계좌

- 투자 가능 상품: 국내 ETF만 가능

- 세금 혜택: 3년 이상 보유 시 수익에 대해 비과세(200만원 한도)

- 납입 한도: 연 2,000만원

- 적합한 경우: 3~5년 중기 투자, 수익 실현 시 세금 부담 줄이고 싶은 경우

3)연금 계좌(IRP/연금저축펀드)

- 투자 가능 상품: 국내 ETF만 가능(레버리지/인버스/파생 ETF 제외)

- 세금 혜택: 연간 납입액의 최대 16.5% 세액공제(최대 700만원, 추가 납입 시 900만원)

- 제약 조건:

- 55세 이전 인출 제한

- IRP의 경우 30% 룰(자산의 30%는 안전 자산 보유 필수)

- 적합한 경우: 장기 투자(30년 이상), 노후 자금 마련

4.계좌별 세금 혜택과 제약 조건

ETF 투자에서 수익을 최대화하려면 세금 혜택을 잘 활용하는 것이 중요합니다. 각 계좌별 세금 혜택과 제약 조건을 자세히 알아보겠습니다.

1)일반 계좌의 ETF 세금

- 국내 ETF: 배당소득세 15.4%

- 해외 ETF: 양도소득세 22% + 배당소득세 15.4%

2)ISA 계좌의 세금 혜택

- 3년 이상 보유 시 비과세 혜택(단, 200만원 한도)

- 한도 초과 수익에 대해서는 9.9% 분리과세

- 중도 해지 시 일반 과세로 전환

3)연금 계좌의 세금 혜택

- 납입 시: 연간 납입액의 최대 16.5% 세액공제

- 기본 700만원 한도(13.2%, 약 92만원 세액공제)

- 추가 납입 시 900만원까지(최대 약 148만원 세액공제)

- 수령 시: 연금소득세로 과세(최대 5.5%)

- 일시금 수령 시 퇴직소득세로 과세(불리)

4)계좌별 제약 조건

- ISA: 국내 상품만 가능, 3년 의무 보유

- 연금 계좌:

- 레버리지/인버스/파생 ETF 불가

- IRP는 자산의 30%는 안전 자산 보유 필수(30% 룰)

- 55세 이전 인출 시 패널티(세금 불이익)

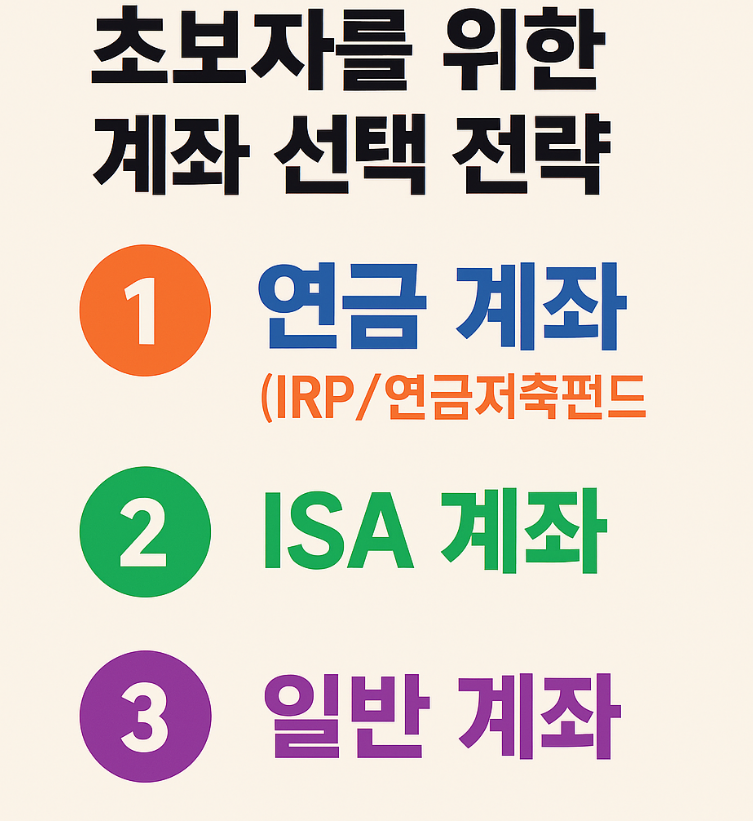

5.초보자를 위한 계좌 선택 전략

초보 투자자라면 어떤 계좌부터 시작해야 할까요? 전문가들이 추천하는 계좌 선택 순서는 다음과 같습니다:

1)1순위: 연금 계좌(IRP/연금저축펀드)

- 장기 투자와 세액공제 혜택을 동시에 누릴 수 있음

- 노후 자금을 위한 가장 효율적인 투자 방법

- 투자 방법: 안정적인 성장형 ETF 위주로 구성(예: S&P500, 나스닥100)

2)2순위: ISA 계좌

- 중기 투자(3~5년)에 적합

- 비과세 혜택으로 수익 극대화 가능

- 투자 방법: 중기 목표에 맞는 분산 투자(안전자산 70~80% 권장)

3)3순위: 일반 계좌

- 단기 투자 및 다양한 ETF 전략 구사 가능

- 해외 ETF 직접 투자 가능

- 투자 방법: 투자 기간에 따라 안전/위험 자산 비중 조정

6.효과적인 자산 배분 방법

성공적인 ETF 투자를 위해서는 효과적인 자산 배분이 필수입니다. 계좌별 자산 배분과 지역/섹터별 분산 투자 방법을 알아보겠습니다.

1)1차 자산 배분: 계좌별 포트폴리오

- 연금 계좌:

- 투자 기간 30년 이상 → 100% 주식형 ETF도 가능

- 예: S&P500 50%, 나스닥100 30%, 신흥국 20%

- ISA 계좌:

- 3~5년 중기 투자 → 안전자산 70~80% 권장

- 예: 채권형 ETF 70%, 주식형 ETF 30%

- 일반 계좌:

- 투자 기간에 따라 비중 조정

- 단기(1년 미만): 안전자산 90%, 주식 10%

- 중기(1~3년): 안전자산 70%, 주식 30%

- 장기(3년 이상): 안전자산 40%, 주식 60%

2)2차 자산 배분: 지역/섹터 분산 투자

글로벌 분산 투자의 예시:

- 미국 시장: 70%(S&P500, 나스닥100)

- 중국 시장: 5%(FTSE China)

- 한국 시장: 5%(KOSPI200)

- 일본 시장: 5%(Nikkei225)

- 원자재(금, 원유 등): 15%

3)안전 자산 종류

- 예적금: 가장 안전하지만 수익률이 낮음

- 채권 ETF:

- 단기 국채(1~3년): 가장 안정적

- 중기 국채(3~7년): 적절한 수익과 안정성

- 장기 국채(7년 이상): 수익률은 높지만 변동성도 큼

- 회사채: 국채보다 수익률이 높지만 리스크도 큼

7.ETF 분배 방식 이해하기: TR vs PR

ETF에는 분배금(배당금)을 처리하는 두 가지 방식이 있으며, 투자 목적에 따라 선택할 수 있습니다.

1)TR(Total Return) ETF

- 분배금을 자동으로 재투자하는 방식

- 장점:

- 복리 효과로 장기 수익률 증가

- 별도 관리 필요 없음

- 적합한 경우: 장기 투자, 복리 효과 극대화 원하는 경우

2)PR(Pay-out Return) ETF

- 분배금을 현금으로 지급받는 방식

- 장점:

- 정기적인 현금 흐름 확보 가능

- 생활자금이 필요한 경우 유리

- 적합한 경우: 은퇴자, 배당 수익 목적의 투자자

8.ETF 투자 시작하기 - 실전 체크리스트

지금까지 배운 내용을 바탕으로 ETF 투자를 시작하기 위한 체크리스트를 정리해봤습니다.

1)투자 목표와 기간 설정하기

- 단기(1~3년), 중기(3~5년), 장기(5년 이상) 중 선택

- 목표 수익률 설정(연 5%? 연 10%?)

2)적합한 계좌 선택하기

- 장기 투자: 연금 계좌

- 중기 투자: ISA 계좌

- 단기/다양한 전략: 일반 계좌

3)초기 자산 배분 결정하기

- 투자 기간에 따른 안전/위험 자산 비율 결정

- 지역별/섹터별 분산 투자 비율 결정

4)정기적인 리밸런싱 계획

- 6개월 또는 1년마다 자산 배분 비율 조정

- 특정 자산의 비중이 5~10% 이상 변동 시 조정

5)투자 시작하기

- 증권사 계좌 개설(주식 계좌가 있다면 ETF도 거래 가능)

- 소액부터 시작하여 경험 쌓기

- 정기적인 금액으로 분할 매수(달러 코스트 애버리징)

마치며: ETF 투자의 핵심은 '꾸준함'

ETF 투자의 가장 큰 장점은 '쉽고 효율적인 분산 투자'입니다. 개별 주식 선택의 부담 없이, 다양한 자산에 분산 투자하면서 장기적인 수익을 추구할 수 있습니다. 초보 투자자라면 국내 ETF로 시작하여, 연금 계좌와 ISA 계좌의 세금 혜택을 최대한 활용하는 것을 추천합니다.

무엇보다 중요한 것은 한 번에 큰 수익을 추구하기보다 꾸준히 투자하는 습관을 들이는 것입니다. 시장 변동에 일희일비하지 말고, 장기적인 관점에서 꾸준히 투자하면 복리의 마법을 경험할 수 있을 것입니다.

오늘 소개한 ETF 투자 가이드가 여러분의 투자 여정에 도움이 되길 바랍니다. 지금 바로 ETF 투자를 시작해보세요!

2025년 에너지 바우처 총정리 - 신청방법부터 사용법까지 한번에!

">2025년 에너지 바우처 총정리 - 신청방법부터 사용법까지 한번에!매달 전기요금, 가스요금 고지서를 보며 한숨 쉬셨나요? 에너지 취약계층을 위한 든든한 지원 제도, 에너지 바우처를 알고

moneygrid.kr

내가 몰랐던 숨은 정부 지원금 찾는 방법 - 2025년 놓치면 안 되는 혜택 총정리

"> 매월 통장을 확인할 때마다 '더 많은 지원금을 받을 수 있지 않을까?' 하는 생각, 한 번쯤 해보셨을 겁니다. 실제로 많은 분들이 본인에게 해당하는 정부 지원금을 놓치고 있다는 사실, 알고 계

moneygrid.kr

5분이면 끝나는 국민내일배움카드 신청방법 완벽 가이드

"> 1. 국민내일배움카드란? 혜택과 특징국민내일배움카드는 고용노동부에서 시행하는 직업능력개발 지원 제도로, 구직자와 재직자 모두 직업 훈련에 필요한 비용을 지원받을 수 있는 카드입

moneygrid.kr